Nesta terça-feira (28), a plataforma da XP oferece diversas opções de renda fixa, com destaque para CDBs que alcançam até 14,200% ao ano em taxas prefixadas para vencimentos de 12 meses. Para investidores que buscam proteção contra a inflação, títulos indexados ao IPCA remuneram até IPCA+9,400% ao ano, enquanto opções pós-fixadas chegam a 99,95% do CDI em contratos de um ano.

Para investidores com perfil mais conservador ou que buscam diversificar suas carteiras, as Letras de Crédito Imobiliário (LCIs) e do Agronegócio (LCAs) também apresentam oportunidades atrativas. As LCAs com prazos de 12 meses oferecem taxas prefixadas de até 12,060% ao ano. Já os títulos de inflação ligados à LCA pagam até IPCA+7,180%, e os pós-fixados podem render até 86% do CDI em um ano.

As LCIs atreladas à inflação estão com rentabilidade de até IPCA+6,800% para prazos superiores a 12 meses, e as versões pós-fixadas podem render até 92% do CDI após um ano de investimento.

Opções de Renda Fixa na XP: CDBs e Créditos Bancários

Confira algumas das opções disponíveis:

- LCD BNDES: Taxa de 91% do CDI, com vencimento em dezembro de 2029.

- LCI BRB: Taxa de 90% do CDI, com vencimento em outubro de 2027.

- CDB BANCO C6: Taxa de 13,950%, com vencimento em outubro de 2030.

É importante notar que as ofertas na plataforma da XP são limitadas à capacidade disponível de cada produto nesta terça-feira (28).

Análise do Cenário da Renda Fixa

O cenário de mercados de renda fixa tem sido influenciado por fatores macroeconômicos nacionais e internacionais. Recentemente, os juros futuros de prazos longos apresentaram leve baixa, acompanhando a desvalorização do dólar frente ao real e um ajuste nas projeções de inflação divulgadas pelo Boletim Focus. As taxas de curto prazo, contudo, mantiveram-se estáveis, refletindo a expectativa do mercado sobre as decisões de política monetária no Brasil e nos Estados Unidos.

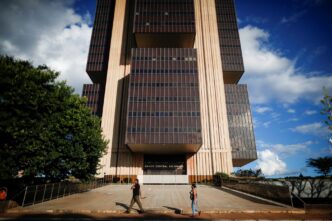

No contexto doméstico, o Boletim Focus indicou uma nova revisão para baixo nas projeções de inflação para 2025 e 2026. Essas estimativas, que já se aproximam da meta de 3% estabelecida pelo Banco Central, contribuem para a redução de prêmios na curva longa de juros.

A desvalorização do dólar também impactou positivamente os juros mais longos, em parte devido a um encontro diplomático que buscou reduzir tensões comerciais. No cenário internacional, os rendimentos dos títulos do Tesouro americano apresentaram comportamento misto, com o mercado aguardando decisões sobre a taxa de juros nos Estados Unidos.

Perspectivas para a Taxa Selic e Juros Domésticos

Apesar das melhorias recentes no cenário inflacionário e cambial, o mercado projeta que o Banco Central brasileiro manterá a Taxa Selic em 15% ao ano até o final de 2025. O início de um ciclo de cortes é esperado apenas para 2026. Mesmo com essa perspectiva, o diferencial de juros entre Brasil e EUA permanece elevado, o que oferece suporte à moeda brasileira e ajuda a moderar a pressão sobre os juros futuros domésticos, especialmente na curva longa.

Fonte: InfoMoney