Investir em CDBs de bancos médios e pequenos pode render mais, mas exige atenção a três pontos cruciais para garantir a segurança do seu capital. Enquanto instituições financeiras menores oferecem taxas mais atrativas em seus Certificados de Depósito Bancário (CDBs), é fundamental que o investidor avalie criteriosamente a solidez da instituição, as garantias oferecidas e a rentabilidade atrelada aos indexadores.

No primeiro semestre de 2025, os investimentos de pessoas físicas alcançaram R$ 7,9 trilhões no Brasil, um aumento de 6,8% em relação ao ano anterior, segundo dados da Anbima. A renda fixa continua sendo o carro-chefe, respondendo por quase 60% desse total, totalizando R$ 4,68 trilhões, impulsionada pela alta da taxa Selic.

Apesar do atrativo das taxas elevadas, é vital compreender o contexto por trás desses números. Uma remuneração maior em CDBs de bancos de médio e pequeno porte reflete a necessidade dessas instituições em atrair mais recursos no Mercado. Essa oferta pode se converter em uma excelente oportunidade, desde que o investidor esteja atento a alguns aspectos fundamentais.

Solidez da Instituição Emissora

Avaliar a saúde financeira da instituição emissora é um passo indispensável antes de investir em um CDB de banco médio. Essa análise prévia permite verificar se o banco possui capacidade para honrar os pagamentos de acordo com a taxa prometida ao investidor. Uma das principais referências para essa avaliação são os ratings de crédito atribuídos por agências internacionais renomadas, como S&P, Moody´s e Fitch. Essas notas indicam a solidez do banco e a probabilidade de enfrentar dificuldades financeiras.

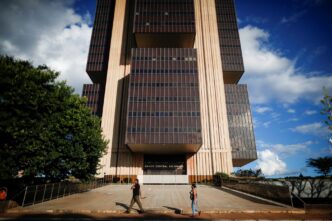

O Banco Central (BCB) também oferece uma plataforma centralizada com demonstrações financeiras das instituições sob sua supervisão. Consultar esses indicadores é uma forma eficaz de verificar o cumprimento das exigências regulatórias e a saúde financeira do emissor. Adicionalmente, o próprio site do banco disponibiliza relatórios, comunicados ao mercado e balanços auditados. Esses documentos detalham os resultados, a carteira de clientes, a taxa de inadimplência e o patrimônio líquido da instituição.

Manter-se atualizado sobre notícias do mercado financeiro em veículos especializados é igualmente importante para estar ciente de eventos que possam impactar seus investimentos.

Garantia do Fundo Garantidor de Crédito (FGC)

O Fundo Garantidor de Crédito (FGC) representa uma camada de segurança essencial, cobrindo até R$ 250 mil por CPF e por instituição financeira em casos de intervenção ou falência. Essa proteção é um dos pilares de segurança da renda fixa bancária, mas deve ser utilizada estrategicamente. O limite de R$ 1 milhão por CPF abrange até quatro instituições distintas. Assim, quatro CDBs de R$ 250 mil de emissores diferentes estariam integralmente protegidos.

Importantes alterações nas regras do FGC estão previstas para 2026, incluindo novas coberturas que visam limitar a exposição por conglomerado financeiro. Aplicações em diferentes bancos do mesmo grupo econômico não contarão mais com a garantia integral, mudando o cenário atual onde cada CNPJ possuía o limite de R$ 250 mil por CPF, independentemente do controle societário.

Adicionalmente, bancos que dependem fortemente dos recursos cobertos pelo FGC terão que arcar com contribuições maiores. Essa medida visa desestimular emissões com taxas significativamente acima da média de mercado. Embora essas mudanças aumentem a segurança geral para o investidor, a diversificação da carteira se torna ainda mais crucial.

Rentabilidade e Indexadores

As taxas de remuneração mais elevadas nos CDBs de bancos médios e pequenos são um diferencial competitivo claro frente às grandes instituições financeiras. Contudo, o investidor deve analisar cuidadosamente se e quando essa diferença de rentabilidade realmente compensa. Nessa análise, fatores como o prazo de vencimento, a liquidez e a exposição ao risco devem ser considerados, pois uma rentabilidade maior pode estar atrelada a prazos de vencimento mais longos.

É fundamental comparar as diferentes modalidades de remuneração. CDBs pós-fixados tendem a oferecer maior segurança em períodos de alta da Selic, enquanto os prefixados podem ser vantajosos para travar uma taxa fixa quando há expectativa de queda nos juros. Ao ponderar o tipo de remuneração e o cenário econômico, o investidor transcende a mera observação da taxa e avalia com mais precisão o que é mais benéfico para sua carteira.

Fonte: InfoMoney