O atual cenário de juros elevados tem impulsionado o interesse dos investidores pela renda fixa, com destaque para produtos atrelados ao CDI (Certificado de Depósito Interbancário). Compreender este indicador é crucial para equilibrar riscos e retornos na carteira, oferecendo diversificação além de investimentos atrelados à Selic ou à inflação (IPCA).

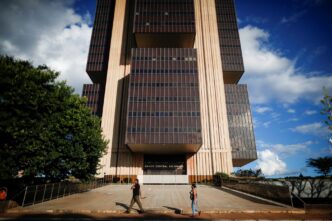

O CDI reflete a taxa de juros média praticada entre bancos para empréstimos de curto prazo, funcionando como um “termômetro” dos juros no Mercado financeiro. Ele está intrinsecamente ligado à política monetária do Banco Central e à taxa básica de juros, a Selic, garantindo um retorno alinhado às condições de mercado. Geralmente, o CDI opera ligeiramente abaixo da Selic, com uma diferença de 0,1% a 0,2% ao ano.

O que é o CDI e sua relação com a Selic

Este indexador é fundamental para a rentabilidade de diversos investimentos de renda fixa, que oferecem percentuais como “100% do CDI” ou “120% do CDI”. Segundo Gabriel Uarian, Economista-chefe da Cultura Capital, o CDI “reflete o custo do dinheiro” no mercado interbancário, oferecendo uma referência estável e segura para cálculo de retornos. Atualmente, com a Selic em 15% ao ano, o CDI opera em aproximadamente 14,9% ao ano.

Principais investimentos atrelados ao CDI

Diversos produtos financeiros oferecem rentabilidade vinculada ao CDI, cada um com suas características:

- CDB (Certificado de Depósito Bancário): Funciona como um Empréstimo ao banco, com rentabilidade pós-fixada. Conta com a garantia do Fundo Garantidor de Crédito (FGC) de até R$ 250 mil por CPF e instituição. A liquidez pode ser um ponto de atenção, dependendo do prazo de carência para resgate.

- LCI (Letra de Crédito Imobiliário) e LCA (Letra de Crédito do Agronegócio): Títulos que financiam os setores imobiliário e do agronegócio, respectivamente. Oferecem rentabilidade atrelada ao CDI e são isentos de Imposto de Renda para pessoas físicas, além de contarem com a garantia do FGC. Assim como o CDB, podem ter liquidez limitada dependendo do prazo.

- Fundos DI: Fundos que investem em títulos públicos ou privados atrelados ao CDI/Selic. Buscam acompanhar o desempenho do CDI, mas incidem taxas de administração que podem afetar o retorno líquido. Podem apresentar maior volatilidade se investirem em crédito privado de maior risco ou em títulos de longo prazo. Geralmente, oferecem resgate rápido (D+0 ou D+1).

- Letras de Câmbio (LC): Emitidas por financeiras, são similares aos CDBs em sua estrutura de funcionamento.

- Debêntures incentivadas: Algumas opções podem oferecer rentabilidade atrelada ao CDI com isenção de IR.

Simulação de rendimento: R$ 50 mil no CDI em diferentes prazos

Considerando um valor inicial de R$ 50.000 e uma taxa CDI de 14,9% ao ano (considerada constante para a simulação), foram projetados os rendimentos líquidos em prazos de 1, 5 e 10 anos para diferentes produtos, com base em análise de Gabriel Uarian.

As premissas incluíram:

- CDB: 102% do CDI (rendimento bruto anual de 15,198%)

- LCI/LCA: 95% do CDI (rendimento bruto anual de 14,155%, comum devido à isenção de IR)

- Fundos DI: 100% do CDI (rendimento bruto anual de 14,9%), com taxa de administração de 0,3% a.a. (líquido aproximado de 14,6% a.a.).

- Imposto de Renda (IR): 17,5% para 1 ano e 15% para 5 e 10 anos em CDB e Fundos DI. LCI/LCA são isentas.

Em um horizonte de um ano, os investimentos em LCI/LCA se destacam pela isenção de IR, superando CDB e Fundos DI líquidos. Para cinco e dez anos, o CDB a 102% do CDI lidera em rentabilidade líquida, mesmo após o desconto do IR, devido ao seu maior percentual de rendimento bruto.

Os Fundos DI apresentaram retorno líquido menor devido à taxa de administração de 0,3% a.a. e ao IR, sendo recomendado buscar fundos com taxas inferiores a esse percentual para otimização. A simulação serve como base comparativa e não projeta a inflação futura nem garante rentabilidade idêntica, pois as taxas podem variar.

“Com o CDI em alta (14,9% a.a.), este é um excelente momento para renda fixa atrelada ao CDI. Priorize LCIs/LCAs para evitar IR, mas CDBs acima de 100% do CDI brilham no longo prazo. Fundos DI são práticos, mas evite taxas altas”, recomenda Uarian.

Para mais informações sobre renda fixa e estratégias de investimento, consulte análises em aeconomia.news/tag/mercados.

Fonte: InfoMoney